2022年的奶粉业,是转折变革的关键之年,也注定是载入史册的一年。

二次配方注册,国产升级替代,并购整合加速,都将成为这一年的关键词。当历史的车轮开足引擎,“不革新即出局”将成为大多数的企业命运。

随着新国标的落地实施,行业“出清淘汰赛”正式拉开序幕,新一轮供给侧并购浪潮也将开启。

2021年3月,在批奶粉注册配方即将到期之际,国家卫健委发布了三个号称史上严婴配审查标准,严格程度甚至超过欧美发达国家。

高标准将倒逼行业全面转型升级。新国标设置了两年过渡期,行业也随之开启“生死时

速”模式。而当下,留给企业选择的时间不多了。

2022年开年,行业并购动作频频。美赞臣中国、法国达能分别收购了天津羊奶粉美可高特、湖南欧比佳食品。需要关注的,是乳制品巨头伊利的行业动向。

3月3日,伊利宣布对澳优全面要约收购成功,这是近年来国内乳业大并购案。同时就在近日,伊利金领冠成为批符合奶粉新国标的婴配奶粉,伊利也成为一家通过新国标的奶粉头部企业,品牌实力不言而喻。

大变革潮起,以伊利为代表的国产乳业龙头迎来重大机遇期。与澳优强强联合也必将深刻改变行业格局。

【“剩者为王”时代】

事实上,国内外多杂牌、贴牌,产品质量参差不齐,分散的行业格局及过剩的产能一直困扰着奶粉业发展。而国家也一直倡导通过兼并重组方式解决这一问题。直到2016年注册制实施,这一趋势才真正进入加速期。

2016年颁布的《全国奶业发展规划》中提出,到2020年,奶粉业前十家国产品牌集中度要达到80%的目标。

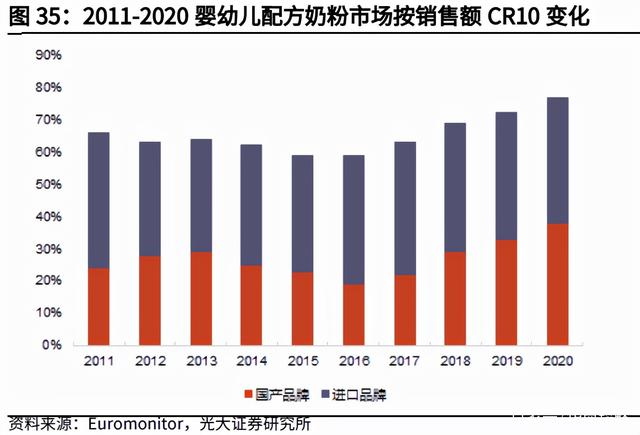

据欧睿统计数据,2020年CR10占比达76.9%,CR10国产品牌占比提升至38%。但距离80%的目标差距仍十分明显。

随着2016年奶粉业注册制的实施,奶粉业供给侧改革实质性提速。欧睿数据显示,2015年,行业占比低于5%的品牌共占据43%市场份额,到了2019年,这一数字只有24%。

注册制在实施的当口就被成为史上严国标。其要求每家公司只能有3种婴儿配方奶粉系列,每个系列只能有3种产品配方。后审查截止期限为2018年1月1日。

据东方证券统计数据显示,截至2021年底,共有1322个婴配粉产品配方通过注册,这与注册制实施前2700余个配方存量相比,总量锐减了上千个。

而新国标的实施,使行业准入门槛再次被拔高。行业出清速度进一步加快,奶粉业淘汰赛进入下半场,疫情的影响也进一步加剧这一趋势。

新国标尤其在蛋白质、碳水化合物、微量元素以及可选择成分等部分做出了更明确的严格规定。据信达证券研究显示,新国标在工艺及配料选择方面相较上一版难度更大。

由于目前的配方中绝大多数是在2017年注册获得,有效期5年。因此2022年行业又进入到冲刺大考时刻。

随着国产奶粉品质品控不断升级,外资品牌市占率下滑,国产奶粉品牌升级替代趋势越发明显。

在疫情影响下,民众对于进口奶粉的安全性存在顾虑,同时迟迟不能缓解的全球供应链问题也影响了外资奶粉供给的稳定性。洋奶粉安全事故频出,外资品牌信誉度降低,将外资品牌奉若圭臬的情绪早已不再。据新消息,近爆出的雅培阪崎杆菌污染奶粉安全事件至少已导致5名婴儿受害,2名婴儿死亡。

与此相对,在新国标标准下,从2021年3月新国标发布到通过,伊利仅用了一年时间,如此“神速”显示出公司过硬的研发品控实力。

当大部分配方还处在过渡期时,伊利将凭借先发优势这轮转型升级潮流,对澳优的收购成功将进一步强化伊利奶粉行业领导地位,强强联合使伊利迎来了属于自己的战略机遇期。

【“1+1=N”】

伊利对澳优全面要约收购成功无疑使行业竞争格局发生了深刻变化。

澳优作为羊奶粉细分市场的龙头,产品定位高端,旗下佳贝艾特是全球羊奶粉,市场地位无可撼动。据尼尔森数据,2018年以来,澳优羊奶粉销售额已连续3年占国内婴配羊奶粉总进口量6成以上,居全球羊奶粉。

除了羊奶粉外,牛奶粉也是澳优重点加码的业务,澳优旗下专业超高端牛奶粉业务的海普诺凯生物(含海普诺凯1897、Neolac悠蓝等品牌)2020年销售额26.98亿,同比增长52.7%,实现逆势增长。

奶粉业务是近年来伊利的重点发力方向。在2021年的120亿定增中伊利拟使用募资金额的15.5亿加大投放,足以见其对奶粉业务的看好。

在具体业务中,伊利婴配奶粉增长快,产品以金领冠系列为主,金领冠珍护、有机塞纳牧、悠滋小羊羊奶粉等高端产品表现不俗。而包括欣活在内的成人奶粉常年保持行业。

据尼尔森数据显示,2021年前三季度,伊利奶粉业务取得了同比30%以上的增长,全渠道增速行业。2022年1月份增速接近20%,于国内外同行业。

伊利+澳优,二者的结合不仅是强强联合,更是能起到“1+1>2”的效果。在各自产品优势、销售渠道、供应链方面都能优势互补、相互协同。

收购澳优之后,伊利可以进一步丰富羊奶粉产品线,实现牛羊品类并举;另一方面二者分别主攻中高端、超高端婴配粉市场,实现产品矩阵的快速完善。

在供应链上双方优势互补更为明显。伊利国内奶源丰富,可控奶源占比达40%,而澳优在国内奶源相对缺乏,但其全球奶源布局显著。

当前澳优在包括荷兰、澳大利亚、新西兰在内的全球“黄金奶源地”建有10家奶源加工基地,包括从上游到终端完整的供应链布局。尤其是掌握了大部分荷兰羊奶资源,近乎垄断了全球80%的羊乳清蛋白。因此在海外业务上双方将有更好的协同。

在渠道上澳优可凭借伊利强大的品牌背书,利用伊利渠道和供应链优势,将规模进一步做大。

【全球乳业巨舰再下一站】

面对伊利“2025年全球乳业前三,2030年全球”的中远期目标,奶粉业务增量贡献不可忽视。

此前伊利曾提出奶粉业务“2022年市占率行业第二、2025年市占率行业”的目标。并购澳优后,短期目标已经实现,同时凭借双方优势互补,针对行业同质化严重问题,伊利在高端化和差异化道路上崛起,提前锁定行业的目标。行业竞争格局已然生变。

随着三孩政策的不断落地,90后、95后进入婚育期,行业整体增量需求将明显提升。

另外,国产奶粉的升级替代和并购重组趋势加速,行业集中度将快速提升,伊利作为国内乳制品巨头将显著受益。

在奶业赛道充分占位后,凭借伊利品牌国际化触角的不断延展,全球乳制品巨舰已经浮现。

声明:转载此文是出于向母婴行业传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系方式:168466559@qq.com

长按扫码 阅读原文