当前孕婴童营养品市场的发展态势如何?核心品类演变呈现哪些关键趋势?消费者需求仍存在哪些未满足的痛点?企业应从哪些维度构建差异化创新路径?

近日,在2025 CBME国际孕婴童展现场,天猫国际母婴超会养联合智篆Gl发布了《2025天猫国际分龄营养白皮书》。

*以下为白皮书内容,经CBME洞察梳理:

#01

市场概况:

供需共振驱动

孕婴童营养品迈入3.0时代

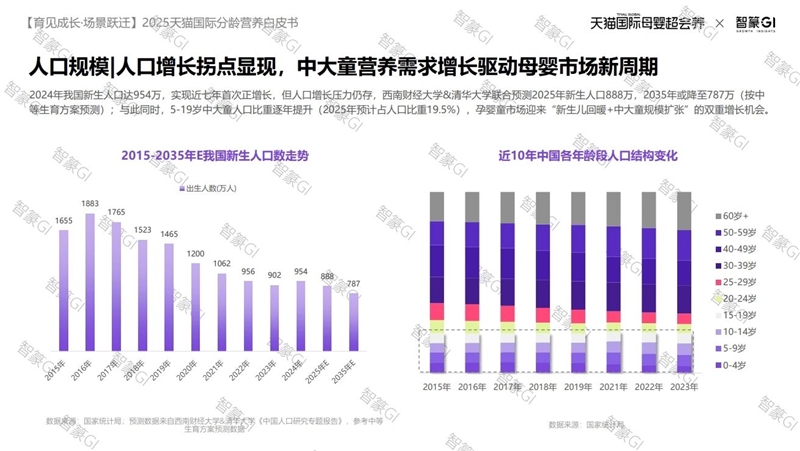

01人口增长拐点显现,中大童营养需求增长驱动母婴市场新周期

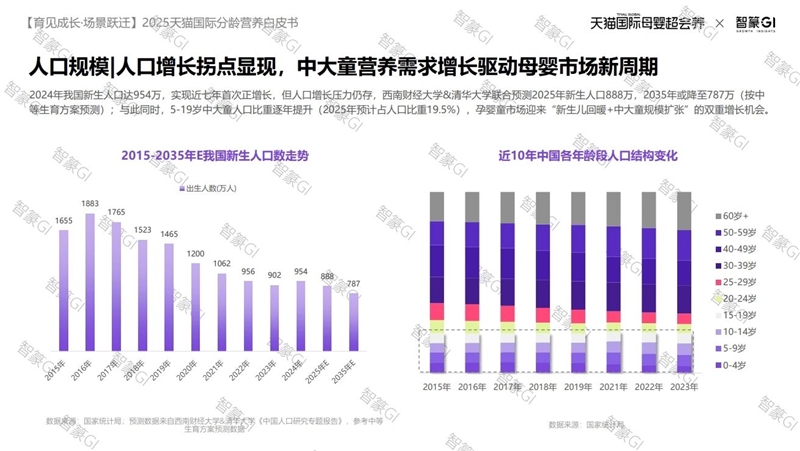

白皮书提到,虽然2024年我国新生人口实现近七年首次正增长,但人口增长压力仍存,西南财经大学&清华大学联合预测2025年新生人口888万,2035年或降至787万(按中等生育方案预测)。

与此同时,5-19岁中大童人口比重逐年提升(2025年预计占人口比重19.5%),孕婴童市场迎来“新生儿回暖+中大童规模扩张”的双重增长机会。

02居民可支配收入与育儿成本增加,孕婴童营养品赛道增长潜力释放

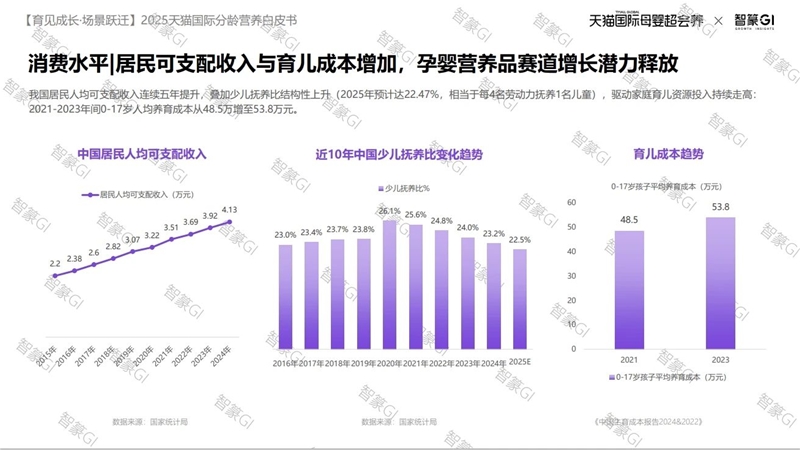

白皮书指出,我国居民人均可支配收入连续五年提升,叠加少儿抚养比结构性上升(2025年预计达22.47%,相当于每4名劳动力抚养1名儿童),驱动家庭育儿资源投入持续走高——

2021-2023年间0-17岁人均养育成本从48.5万增至53.8万元。

03全球孕婴童营养品规模稳步增长,中国市场同步扩容

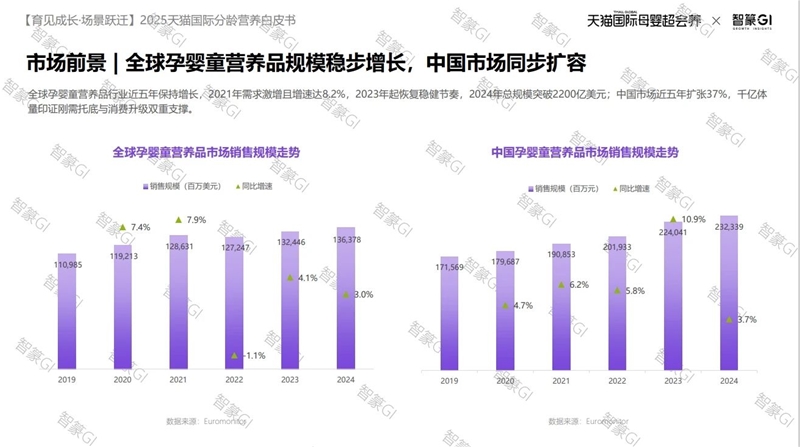

白皮书提到,全球孕婴童营养品行业近五年保持增长,2021年需求激增且增速达8.2%,2023年起恢复稳健节奏,2024年总规模突破2200亿美元。

中国市场近五年扩张37%,千亿体量印证刚需托底与消费升级双重支撑。

04分龄人群场景需求进入新纪元,87%消费者认同市场迭代

从天猫国际孕婴童消费人群来看,女性用户占主导;年龄分布上,中青年各段较均衡,35-39岁占比小幅领跑;城市布局聚焦高线(超六成集中一线/新一线);生活形态主打精致育儿与成长仪式感。

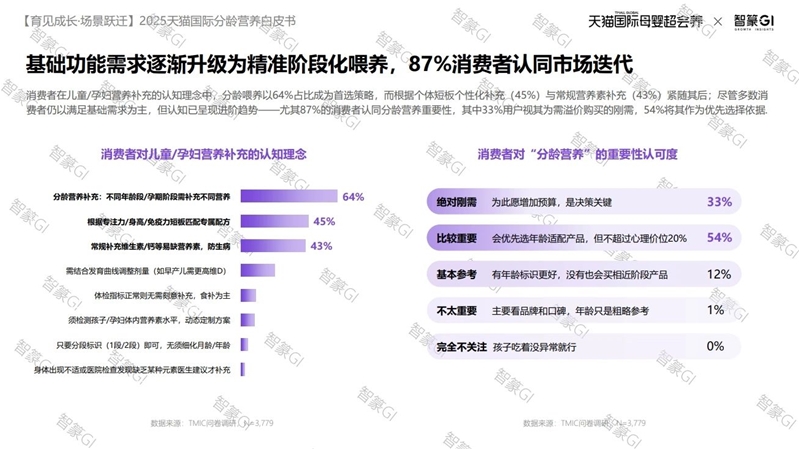

而在消费者对儿童/孕妇营养补充的认知理念中,分龄喂养以64%占比成为首选策略,而根据个体短板个性化补充(45%)与常规营养素补充(43%)紧随其后。

白皮人认为,尽管多数消费者仍以满足基础需求为主,但认知已呈现进阶趋势——尤其87%的消费者认同分龄营养重要性,其中33%用户视其为需溢价购买的刚需,54%将其作为优先选择依据。

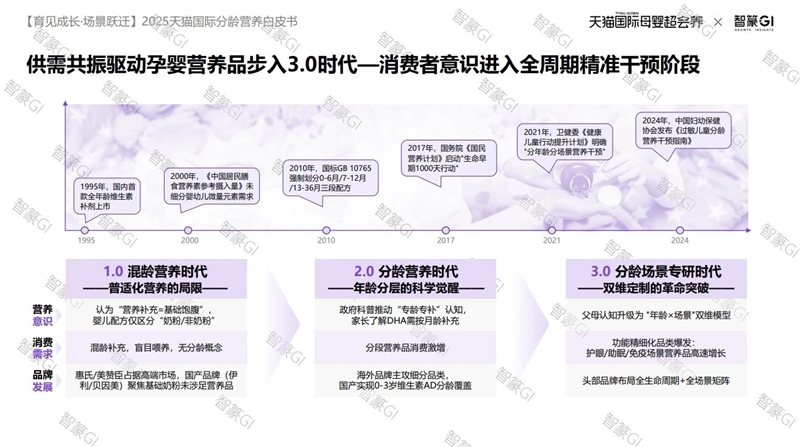

05供需变化驱动,中国孕婴童营养品已经进入3.0时代。

白皮书提到,从1995年,国内首款全年龄维生素补剂上市至今,国内孕婴童营养品市场已经进入3.0时代。

具体来看:

1.0时代是指“混龄营养时代”,大多消费者认为“营养补充=基础饱腹”, 婴儿配方仅区分“奶粉/非奶粉” ,并且没有分龄的概念。

2.0时代是指“分龄营养时代”,不断的政策引导、市场教育,让更多的消费者人知道分龄的概念,分龄营养品的消费也激增。

3.0时代,则是指“分龄场景专研时代”,父母的认知已经升级到了“年龄*场景”的双维模型,功能精细化的品类也在爆发,表现在护眼/助眠/免疫场景下营养品的高速增长。

#02

品类趋势:

场景×成分×技术×产品四维创新

重构供给生态

白皮书提到,当下孕婴童营养品市场的创新主要集中在场景、成分、技术、产品四个维度。

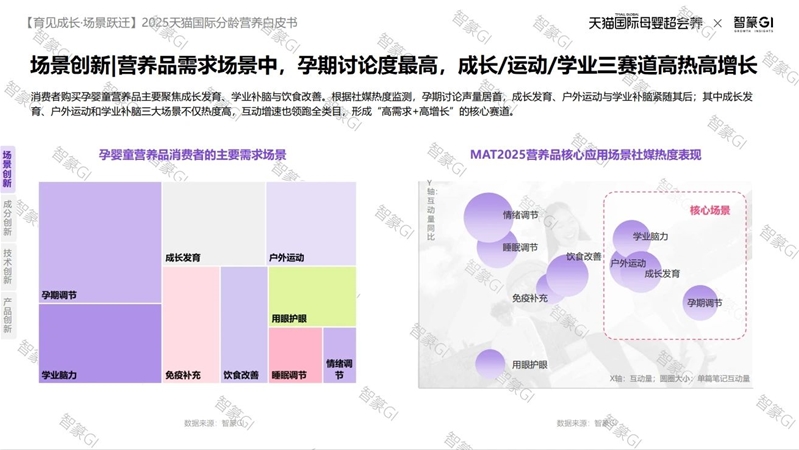

01场景+成分创新:孕期场景讨论度最高,儿童成长/运动/学业三赛道高热高增长

白皮书提到,消费者购买孕婴童营养品主要聚焦成长发育、学业补脑与饮食改善。

根据社媒热度监测,孕期讨论声量居首,成长发育、户外运动与学业补脑紧随其后;其中成长发育、户外运动和学业补脑三大场景不仅热度高,互动增速也领跑全类目,形成“高需求+高增长”的核心赛道。

而在儿童成长发育领域中,白皮书提到,钙铁锌、维生素、益生菌构成核心成分主力,氨基丁酸、接骨木莓、槲皮素、螯合锌、赖氨酸等增速显著。

组合策略呈现梯队分化——

钙锌与赖氨酸/维生素的组合成分稳居销售主导,氨基丁酸×赖氨酸/维生素构建第二梯队,而增速表现尤为突出的是牛初乳×β-葡聚糖、赖氨酸×甘氨酸、钙×接骨木莓。

在儿童运动场景中,白皮书提到,家长健康意识激发儿童多元运动场景,主要包含:日常运动以提升体质和促进营养吸收,亲子活动如徒步骑行登山等户外项目,以及专为儿童培养体育技能,针对不同场景选择科学营养补给逐渐成为必要。

具体的补充成分中,钙与维生素D构成核心需求基本盘,氨基丁酸、镁剂及氨糖软骨素等增速亮眼。

儿童脑力发育领域则以DHA为主要成分的产品占据主导,氨基丁酸、银杏提取物、苏糖酸镁、磷脂酰丝氨酸等成分增速显著。

组合配方中,DHA为核心,搭配ARA、神经酸、 磷脂酰丝氨酸的配方销量领先。

而增速表现更亮眼的为创新组合成分——如维生素B×神经酸、苏糖酸镁×磷脂酰丝氨酸/维生素B/DHA等 。

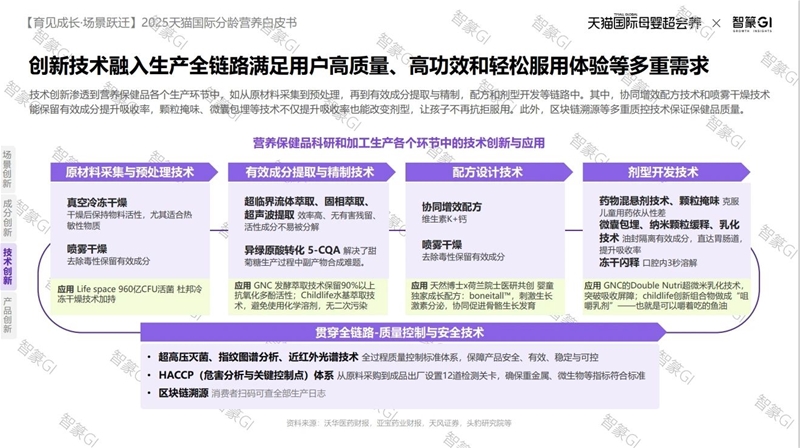

02技术+产品创新:创新技术融入生产全链路满足用户高质量、高功效和轻松服用体验等多重需求

白皮书提到,配方、生产、科研等先进创新的技术是海外营养保健品的优势之一,也是驱动消费者购买海外营养保健品的关键因子。

在技术创新方面,消费者更期待提升吸收率、配比更科学、保障高质量的技术,此外孕期使用保健品对保证成分活性、无有害物残留的新技术更加期待,婴童及青少年使用营养保健品更青睐能改善孩子服用体验的创新技术。

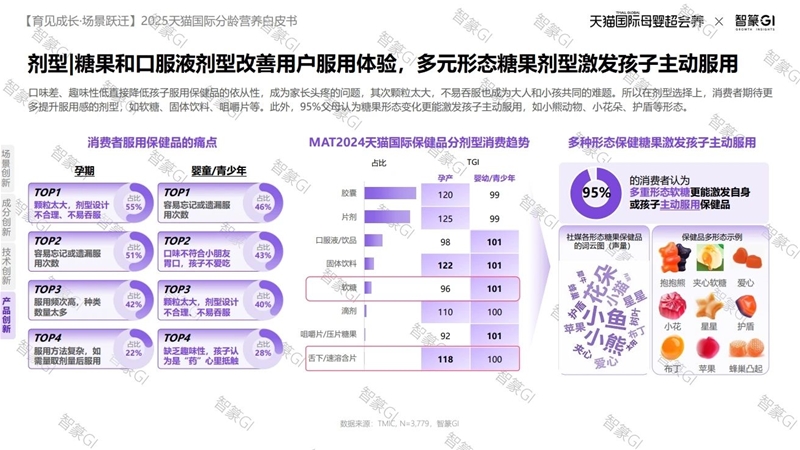

更具体来看,口味差、趣味性低直接降低孩子服用保健品的依从性,成为家长头疼的问题,其次颗粒太大,不易吞服也成为大人和小孩共同的难题。

所以在剂型选择上,消费者期待更多提升服用感的剂型,如软糖、固体饮料、咀嚼片等。

此外,95%父母认为糖果形态变化更能激发孩子主动服用,如小熊动物、小花朵、护盾等形态。

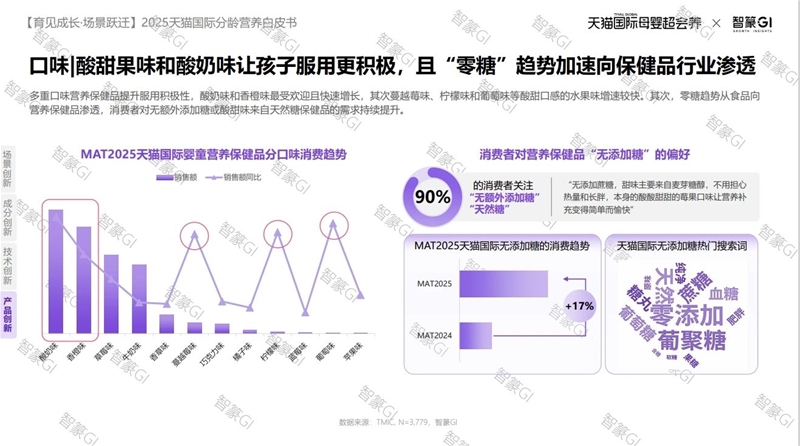

口味方面,白皮书提到,多重口味营养保健品提升服用积极性,酸奶味和香橙味最受欢迎且快速增长,其次蔓越莓味、柠檬味和葡萄味等酸甜口感的水果味增速较快。

其次,零糖趋势从食品向营养保健品渗透,消费者对无额外添加糖或酸甜味来自天然糖保健品的需求持续提升。

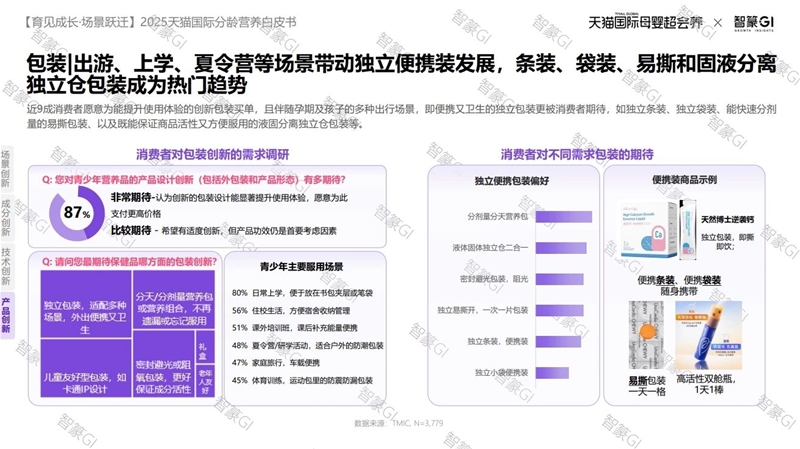

而在包装上,白皮书观察到,近9成消费者愿意为能提升使用体验的创新包装买单,且伴随孕期及孩子的多种出行场景,即便携又卫生的独立包装更被消费者期待,如独立条装、独立袋装、能快速分剂量的易撕包装、以及既能保证商品活性又方便服用的液固分离独立仓包装等。

#尾声

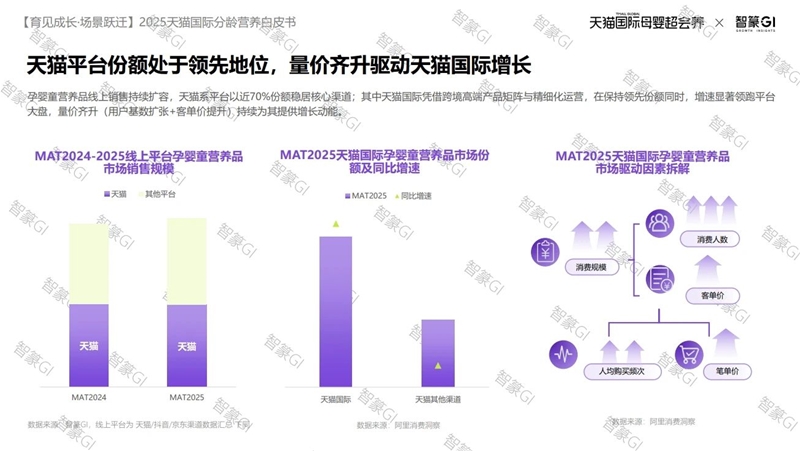

白皮书提到,孕婴童营养品线上销售持续扩容,天猫系平台以近70%份额稳居核心渠道。

其中天猫国际凭借跨境高端产品矩阵与精细化运营,在保持领先份额同时,增速显著领跑平台大盘,量价齐升(用户基数扩张+客单价提升)持续为其提供增长动能。

天猫国际方面表示,将全链路赋能营养品牌 ,满足多样化经营模式。

声明:转载此文是出于向母婴行业传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系方式:168466559@qq.com

长按扫码 阅读原文