中国奶粉始终在等待一个机会,一个市场和口碑都超越进口奶粉的机会,一个出口反超的机会。

原本在 2020 年,国产奶粉的市场份额实现对进口奶粉的反超,并且去年底雅培退出中国市场后,各奶企应该信心倍增。

欧睿国际数据显示,2022 年,中国奶粉市场份额前五名分别飞鹤(20.4%)、伊利(14.4% 含澳优)、达能(12%)、雀巢(10%)、君乐宝(7.5%)。

前五坐次里,中国奶粉占了三席,且第一第二与后排选手拉开了距离。

但资本市场却没给出 " 好脸色 "。

其中,飞鹤自今年 1 月份达到 8.118 港元 / 每股后,一路下滑至 9 月 6 日的 4.76 港元 / 每股,抛开除权影响,市值仍缩水超过 40%。

图源:百度股市通

伊利的情况相比飞鹤而言,稍微好点。

澳优、贝因美、优然牧业、蒙牛则更是有苦难言。

按照资本的价值投资逻辑,投资的维度有时间、价格、估值和业绩,这其中,只有业绩维度是唯一可预判、可跟踪那个、可推演的。而该维度中,影响评估的关键指标就是 " 可持续的长期增长 "。

或许,在新生人口出生率、婚育率持续创新低的大环境下,资本认为奶粉赛道增长天花板也在不断下降。

那么站在未来发展角度,中国奶粉到底要讲一个什么样的故事,才能更性感?

01

上半年业绩 " 不够看 "

从各上市奶企的半年报来看,相比 2022 年业绩,2023 上半年的业绩似乎更严峻。

Choice 金融终端数据显示,A 股目前有 32 家乳业概念股,上半年 26 家盈利 6 家亏损。整体来看,32 家上市乳企在今年上半年累计实现营业收入超过 1800 亿元,净利润仅有 34 亿元。

而在港股上市的蒙牛和飞鹤,虽然是盈利状态但是净利同比下滑。

具体情况见下表:

从上表中可以看出,主营奶粉业务或者奶粉业务占据一定营收比例的上市企业,在今年上半年的表现中,除了健合营收、净利同比增长超过两位数以外,其余企业要么营收同比下滑,要么净利同比倒退,唯有伊利营收、净利同比微增。

正如前文所言,奶粉赛道在资本眼中的增长天花板或在下降,所以上半年多数奶企的市值均出现下跌。

A 股市场方面,今年以来,伊利、贝因美、三元股份都出现不同程度的下跌;港股市场方面,蒙牛、飞鹤、健合、澳优也是在下跌通道中。

此外,从上表中的市值及营收数据可以看到,前十大奶粉品牌中,两极分化严重,上半年市值超过百亿的仅三家,营收超过百亿的仅伊利、蒙牛。

因此,奶粉市场,或者说中国乳企市场,马太效应明显,市场集中度逐年提高。

为了突破乳业巨头们的围剿,一些新生品牌或者区域乳企,都希望通过上市寻求资本支持,进而扩大规模。

实际上,去年行业出现过一波上市潮。在 A 股总共只有 32 家乳企概念股的情况下,有 14 加企业启动上市计划。包括认养一头牛、澳亚集团和菊乐食品三家公司已经递交招股书,而君乐宝、完达山、宜品、花花牛、卫岗乳业则启动了 IPO 进程,阳光乳业则成功上市。

但已经上市的奶粉品牌行情如此,等待上市的企业又能如何呢?

市场早有案例可循。

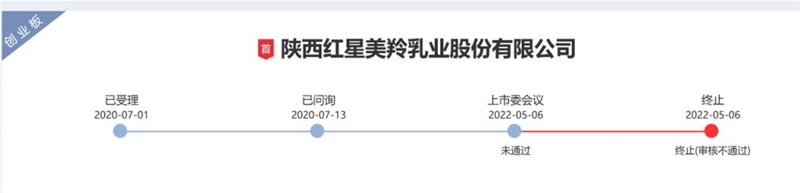

去年 5 月 6 日,原本在 2017 年就开始接受 IPO 辅导的红星美羚,被深交所终止审核 IPO,公司称,在审核期间,经历了 2 次现场检查、10 余次问询回复、8 次财务数据更新、6 次收入专项核查、3 次 IT 审计,却最终还是不过关,因其报告期内净利润仅 5000 万。

另外一边,去年 7 月 1 日,号称要做 " 羊奶粉第二品牌 " 的美庐生物的第三次 IPO 也终止,其净利润也是常年稳定在 8000 万元左右,且自产婴幼儿配方乳粉营收总体呈下降趋势。

或许,业绩还是资本市场围观的主因。

回到经营层面,面对低压的气氛,奶粉品牌没有采取什么措施吗?

自然是有的。

02

十八般武艺齐上阵,缺重点和差异化

2023 年以来,奶粉市场仅产品层面,就刮过好几道风潮。

首先是成人奶粉。

据 Euromonitor 数据,2018-2022 年,中国婴幼儿配方奶粉增速呈下降趋势,2022 年为负增长;2018-2022 年中国成人奶粉市场规模增速整体呈波动下降趋势,但仍保持正增长。

换句话说,随着人口红利消失、人口老龄化趋势加大,婴配奶粉市场萎缩,成人奶粉、老年奶粉、女士奶粉等细分赛道一度成为各大奶粉品牌积极寻找的新增量。

比如在中老年奶粉市场,包括国内外乳企如达能、雀巢、伊利、蒙牛、飞鹤、君乐宝等都在加快布局,近期澳优旗下羊奶粉品牌佳贝艾特就最新推出中老年产品 " 营嘉滢心 "。

几乎市场每有一个产品热点,都不乏多个品牌同时布局抢蛋糕,缺乏差异化竞争。

实际上,不论是成人奶粉市场,还是中老年奶粉市场,都不是一块好啃的骨头。

行业内曾有预测称,尽管中老年奶粉市场发展已有多年,但到 2021 年,国内成人奶粉市场中的中老年奶粉总规模仅约为 150 亿到 200 亿元,仅相当于婴幼儿配方奶粉市场规模的四分之一甚至更少。

原因来自两个方面,一是价格,华经产业研究院统计数据显示,2016-2021 年间,国内中老年奶粉价格由 92.24 元 / 公斤增加至 100.1 元 / 公斤,价格增速远落后于婴幼儿配方奶粉。

二是细分市场成熟度不够,市场既缺乏成熟的成人奶粉品牌,也缺乏成熟的成人奶粉消费者。况且,在生活习惯上,成人消费者更喜欢液态奶。

其次是高端化。

作为高端市场的代表,飞鹤成功凭借 " 飞鹤奶粉,更适合中国宝宝体质 " 这一广告语,深入人心。在 " 贵就是好 " 印象下,飞鹤的价格让其在一众乳企的毛利率中名列前茅。

公开资料显示,2019-2022 年,飞鹤的毛利率分别为 70%、72.5%、70.3% 和 65.32%,堪比白酒企业。

但从飞鹤的利润率来看,却并不突出,原因就在于高企的营销费用。

数据显示,2016 年至 2021 年,飞鹤销售费用从 13.70 亿元激增至 67.29 亿元,销售费用率一度高达 35%,2022 年飞鹤销售费用 65.45 亿,占比仍居高不下。什么概念?

Choice 金融终端数据显示,今年上半年,A 股 32 家乳企的销售费用总额约为 191.74 亿元,去年同期约为 189.3 亿元。

港股飞鹤一家的销售费用,几乎能占 A 股整体销售费用的三分之一。

作为对比,2020 年到 2022 年,飞鹤的研发费用分别为 2.65 亿和 4.26 亿和 4.9 亿元。

因此,不少媒体人士怀疑,飞鹤的高端并非在于产品品质,而是在于广告宣传营销。

同样的,有飞鹤 " 高端化代表 " 在前,后来者们高端化之路也是走在刀刃上,但又不得不走,比如伊利金领冠便紧跟步伐。

陷入非良性竞争循环的是,各品牌在产品、品类、品质、高端化方面难以 " 卷 " 出重围的同时,又 " 卷 " 向供应链和渠道,包括奶源供应链,线上、线下、下沉渠道等多维度,也都是一家出击,百家齐上。

从目前整体的竞争态势来看,各品牌不仅缺乏竞争差异,亦缺乏竞争重点,做不到有的放矢的情况下,只能跟着大部头随波逐流。

然而随波主流也需要资本,也有危险。

03

未来故事怎么讲

2023 年 2 月新国标落地以来,行业变化未止。

据国家市场监督管理总局、国家特殊食品信息查询平台官网数据,截至 2023 年 7 月,共 32 家企业 73 个羊奶粉品牌通过新国标注册;共 62 家企业 273 个牛奶粉品牌通过新国标注册。

新国标的落地,一方面促使企业在技术和品控方面都更加优化,推动行业升级发展;另一方面,则是加速行业洗牌,头部企业因俱备资金、研发实力多方优势,更容易注册配方,市场天平进一步向头部倾斜,中小企业生存环境更加艰难。

对于新老品牌来说,市场的天平大部分情况下,还是倾向资本。

一个论证是,这两年,行业内的横向重组收购增加。

2021 年 7 月,飞鹤收购小羊妙可全部股权;2022 年 1 月伊利收购澳优,完成股权分割;2022 年 2 月,美赞臣收购美可高特;2022 年 9 月,君乐宝收购陕西银桥乳业。

在市场融资情况减少的情况下,拥有资金实力的企业磨拳擦掌,通过横向重组、收购推进业务布局,市场资源显然更集中。

暂且不讨论垄断与否,以上行为也均可理解为 " 自保 " 过冬。

一方面,中国奶粉市场,面临的大环境如此,婴配粉市场萎缩、成人粉市场不成熟,价格战从 2022 年延续至今。

另一方面,接下来外资品牌很可能卷土重来。前不久,荷兰皇家菲仕兰公布了 2022 年财报,专业营养食品业务收入 12.79 亿欧元,同比增长 17.8%,管理层在业绩会上将这一增长归功于中国市场的快速增长并特别点名。

雀巢 2022 年中华大区收入同比增长 3.4%,谈及中国具体业务表现时,雀巢 CEO 施奈德表示,雀巢婴配粉业务实现了近双位数的增长。

达能也是如此。2022 年达能中国所在的中国、北亚和大洋洲地区营收为 34.3 亿欧元,同比增长 6.7%,其中,达能奶粉业务 2022 年在中国市场同比取得了个位数增长,市场份额也增长了 60 个基点。

裹紧棉被过冬的中国奶粉品牌,在 2023 年面临的:

一是内有为消化高库存而继续的价格战,据各公司 2022 年半年报数据,澳优乳业、中国飞鹤、贝因美、H&H 国际的存货规模分别为 26.57 亿元、18.03 亿元、3.79 亿元、22.31 亿元,占全部资产比例分别为 24.23%、4.83%、9.28%、9.58%。

二是外有外资品牌的强势出击,而中国奶粉出口仍未实现实际性突破——数据显示,2021 年,我国 90% 以上的对外出口婴幼儿配方奶粉销往香港地区,其次是澳门地区。

在此环境下,想要获得更多能支撑过冬的物资,向资本市场要资金和向增量市场要利润相比,或许更性感,但是资本故事怎么讲,却没有标准答案。

声明:转载此文是出于向母婴行业传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系方式:168466559@qq.com

长按扫码 阅读原文