零售市场品类多样,充斥着各式各样的品牌和产品,多数细分赛道的竞争趋于饱和,如何从趋于饱和的市场中实现突围便是多数品牌所需要考虑的问题。目前,市场品牌信息杂乱,品牌相关研究涉猎面窄、内容浅,可能导致消费者、投资者对相关行业及品牌的认识度较低,且存在一定的认识盲点。

因此,头豹研究院推出消费行业品牌测评研究报告,该类型报告从行业出发,厘清行业发展脉络,明确行业竞争格局,通过头豹研究院自建的消费品牌测评体系,对比分析头部企业发展情况,筛选行业优秀品牌。

《2023年中国奶酪棒品牌测评研究报告》

奶酪棒主要由纯牛奶和芝士片制作而成,常见外观为冰棒状,其味道香浓可口,具有淡淡的牛奶味、香香的炼奶味,是一种老少咸宜的零食。

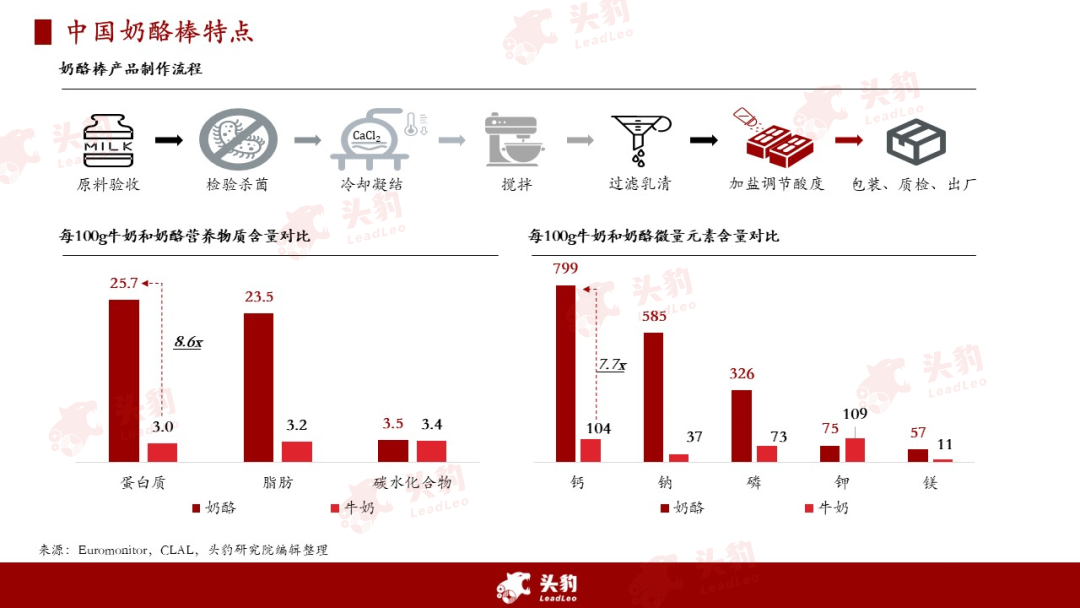

相比较于普通牛奶,奶酪的热量更高和微量元素更多,奶酪棒是健康零食之一。相对比牛奶,奶酪不仅钙含量高,且不会造成亚洲人乳糖不耐受,更适合作为亚洲人的补钙食物之一。

奶酪按照原料成分、加工工艺不同可分为原制奶酪和再制奶酪,在原制奶酪中,较具有代表性的为蓝纹奶酪、布里奶酪、切达奶酪。在再制奶酪中,常见的产品就是奶酪棒、奶油奶酪、芝士片等。再制奶酪中奶酪棒出现之后,为奶酪产品带来了更多的消费场景,例如零食场景、烘焙场景等。现如今,奶酪棒已经成为备受当下消费者喜爱的健康零食之一。

奶制品消费存在升级趋势,从奶粉到液态乳到固态乳。从中国人均乳制品消费量数据来看,中国消费者对奶制品的需求量在近几年内增长较快,其中奶酪的人均消费量的增速明显高于整体奶制品产品。中国奶酪行业受益于乳品消费升级,正处于早期快速增长阶段,预计将成为未来乳制品行业的主要增长点。

2021年我国人均奶酪消费量仅为0.34kg,而同期美国可达到11.1kg,与中国饮食相近的日本奶酪消费量为2.7kg,是中国的数倍。从奶酪在乳制品的占比看,2021年中国乳制品消费中奶酪占比非常低,远低于英、美、日等国。

中国奶酪品类销售量目前仅占乳制品的2.4%,由此可见,中国的奶酪人均消费量及占比均有极大的提升空间。伴随中国消费者对奶酪的需求增加,其中零食化程度较高的奶酪棒更容易受到消费者的追捧。中国奶酪棒市场充满了潜力。

中国奶酪棒行业产业链包括上游奶牛饲养、奶牛育种和饲料企业,中游奶酪棒制造商,下游消费渠道商。依托乳制品行业已有的产业链与渠道优势,中国奶酪棒行业已经存在完整的产业链,包括上游饲料企业、奶牛饲养和奶牛育种;中游奶酪棒生产企业;下游线上和线下渠道商。

奶酪棒生产企业,可分为传统与新兴两类品牌:传统乳企伊利、蒙牛具有较多的产业与渠道资源,未来可依托这类资源稳中求进发展;妙可蓝多、百吉福、妙飞、吉士汀、奶酪博士、思克奇等奶酪新兴品牌依托本土化与亲民的价格抢占中国市场。当下奶酪棒行业中的马太效应较为明显,头部企业中奶酪企业较多,而其中乳制品企业在奶酪业务上布局的速度较快。

奶酪棒驱动因素可分为两个方面来看。首先是需求端,整体来看消费升级背景下,西式餐饮习惯普及叠加乳制品消费结构升级。奶酪一直是西方人的传统食物,90年代末才开始进入中国,由于此阶段奶酪的制造技术要求较高,国内鲜有厂商会制造奶酪产品,直到目前,中国市场上的奶酪产品多数是进口产品。

自2003年之后,中国加入世贸组织以来,西方文化不断流入中国,其中西方饮食习惯也在潜移默化之中改变中国消费者。近年来,西式餐饮文化的逐渐普及,烘焙糕点、西餐厅、奶茶等奶酪的下游B端行业随之不断发展。消费升级的背景下,奶酪下游端的西餐快速发展,叠加消费者对乳制品的健康要求不断提升,同时对乳制品的口味和口感多样性的要求更高,奶酪由于其含钙和蛋白质高的特点,不断被追求营养饮食产品的消费者所接受。

其次是供给端,奶酪棒本土品牌占据口味把控和下沉市场的优势,国内奶酪棒市场机会较大。从生产端来看,一直以来国内所消费的奶酪均以进口为主,虽然近些年随着国内乳制品厂商逐渐涉足奶酪生产,但是自主研发生产品牌商较少,多数依旧需要依靠外资代生产商。直至目前,国内消费的奶酪产品中仍有40%左右完全来源于进口。然而奶酪棒市场的情况则完全不同。根据数据,84.9%的被调查中国消费者明显更偏好口感柔和、口味丰富的再制奶酪。本土品牌凭借对国内消费者偏好的准确把握,逐渐提升消费者对品牌的忠诚度,获取相对于进口品牌更多的竞争优势。

从市场发展空间来看,中国奶酪棒市场规模将会稳步增长,预计到2027年市场规模将会达到311.2亿元。

中国奶酪棒的市场规模在近几年间稳步攀升,从2018年的28.9亿元增长至目前的134.7亿元,预计未来2027年将会增长至311.2亿元。未来奶酪棒市场规模增长的原因在于:一是,包括奶酪棒在内的众多奶制品的需求量不断上涨,其中离不开烘焙市场规模上涨的助力。二是,奶酪高营养和不造成乳糖不耐受的特点吸引了众多消费者,从而奶酪的人均消费量增长。三是,奶酪制品中的零食化现象越来越明显,奶酪棒作为零食受到更多对奶酪制品有便携需求的消费者追捧,奶酪棒市场规模稳步增长。

尽管奶酪棒市场规模未来将会稳步增长,但是增长速度将有所放缓。年复合增长率在2018-2023年为36.0%,而2023-2027年年复合增长率预计为23.3%。奶酪棒未来市场增速放缓的原因在于:一是,奶酪中国本土化进程缓慢,奶酪棒在早期属于小众消费产品,发展缓慢。二是,奶酪棒市场竞争格局集中度较高,中小企业很难在市场中长期留存,因此长期来看,尾部企业存在退市风险。

目前,中国奶酪棒市场的竞争较为集中,CR3约为61%,品牌分别是妙可蓝多、伊利和百吉福。得益于本土品牌较优的渠道拓展优势、对本地消费者偏好的把控,中国奶酪棒市场的CR5(CR5=78%)中4家均是本土品牌。

中国奶酪棒市场中市占率较大的品牌是奶酪企业和传统乳企,其中奶酪企业较早入局,接着传统乳企迅速延伸出奶酪业务。相对比而言,奶酪企业在渠道和营销上的优势明显优于传统乳企,而传统乳企的品牌力和供应链优势更强。传统乳企强势入局,未来行业内头部企业会是乳业企业。

尽管中国奶酪棒行业中品牌数量较多,但是由于自运营工厂对于多数奶酪品牌而言成本过高,因此中国奶酪市场中的代工现象非常明显。

目前,奶酪棒行业对于代工厂处于依赖状态,但随着行业的发展以及行业集中度的提升,奶酪棒品牌商对代工厂加工的需求可能会降低,届时奶酪棒代工厂将面临发展瓶颈。当下奶酪棒的代工厂中较为知名的是山东君君乳酪有限公司,该公司为多数知名奶酪棒品牌提供代加工服务,其中就包括妙飞、奶酪博士、思克奇、恩泽宝、安仕顿、芝仕坊等奶酪棒品牌。

奶酪棒代工厂助力奶酪棒企业发展起来,并且维持着行业内需求量与供应量的稳定。奶酪棒行业中企业多数选择和代工厂之间合作,其主要原因在于自建工厂的成本过高,且建立工厂的周期较长,这意味着投资回报的周期也过长,因此对于中小企业而言自建工厂并不是明智之举。

由于代工厂的存在,当下奶酪棒品牌之间“内卷”现象明显。奶酪棒属于再制干酪,市场门槛较低,且产品种类有限,在利益的驱动下,越来越多的品牌开始复制市场上的产品,由此带来了严重的同质化竞争。由于产品的“同质化”现象非常严重,因此品牌之间的线下促销活动持续加码,行业整体“内卷”现象十分明显。

通过对比行业中头部企业之间的特性,中国奶酪市场竞争点包括:产品能力、品牌能力、渠道能力和产业链能力。

对比当下市场上的头部奶酪棒企业,头部企业拥有的竞争优势基本围绕在产品能力、品牌能力、渠道能力和产业链能力上。决定价值力的第一个因素是产品力,是企业的产品所能提供给消费者的效用。消费者之所以能产生与企业进行交易行为的动机,其主要诱因就是产品本身能带给消费者使用价值。因此产品本身的效用能否满足消费者的需求,始终是决定企业能否带给消费者价值的一个首要因素。品牌能力则可以看做具有较高知名度和美誉度的品牌能带给消费者更多的价值,继而使消费者产生一种品牌偏好,其产品必然具有市场竞争优势。分销渠道也是决定销售力的一个重要因素。

良好的渠道可以使企业的产品在恰当的地点、适当的时间高效地送达消费者,满足其需求。具有较好的渠道力表现为企业具有高效合理的分销渠道结构、适度的渠道成本及对渠道的掌控能力。产业链能力则是一个公司在所处行业的产业链横向纵向的业务拓展能力,该能力可以抵御经营风险。

通过对奶酪棒市场的调研和分析,奶酪棒行业未来的发展趋势主要有三点。一是,奶酪棒本土化品牌优势凸显,未来奶酪棒行业本土化趋势提升。

奶酪棒本土化的趋势具体表现在三个方面:生产本土化、口味本土化和品牌本土化。海外品牌在进入中国市场后,为了降低进口成本和境外加工成本,开始在中国境内建设工厂,从而拉近和本土品牌产品售价之间的差距。口味本土化具体表现为通过开发符合中国消费者口味的产品,以此来提升消费者满意度。奶酪棒行业起初是以海外品牌百吉福为主,接着发展到当下以本土品牌为主的市场,此类新兴本土品牌不断发展,其竞争优势明显超越海外品牌。由妙可蓝多、伊利、奶酪博士、妙飞等优秀国内奶酪棒品牌带领,奶酪棒行业向本土化发展趋势不断深化。

奶酪棒行业内资源不断整合,市场的集中度不断上涨。作为奶酪市场发展较早的日本和韩国,其奶酪市场发展较为成熟。对比日韩奶酪零售市场的竞争格局情况,日本奶酪零售市场目前呈现“一超多强”的情况,而韩国则是“三足鼎立”的情况,然而无论是日本还是韩国,奶酪零售市场发展以来经历过多次品牌之间建立合作关系不断积累经验,不断整合行业内有效资源。

二是,奶酪棒产品将会呈现出向多口味化、健康化和功能化的方向发展。奶酪棒产品的同质化现象较为严重,由于不同品牌的奶酪棒配料表差别不大,基本包括水、干酪、白砂糖、脱脂奶粉等原材料,因此不同品牌产品口味上相似度也较高,同时产品所运用的生产加工技术水平相近。因为奶酪棒的同质化程度较高,所以品牌不断推出新口味或者新形式的奶酪棒产品,以此增加品牌的竞争力,预计未来中国奶酪棒市场的产品将会向多口味化发展。

三是,奶酪棒产品趋于功能化发展。奶酪棒产品的食用受众群体主要是以儿童为主,占比接近86%,其中10岁儿童占比超过70%,6岁以下儿童占比为32%。由于奶酪棒的消费者主要是低年龄儿童的家长,因此从家长角度来看,对奶酪棒产品的健康程度和功能性方面的需求更高。根据消费者调研数据,被调研消费者中71.8%会更关注奶酪棒产品中有没有添加其他化学添加剂,例如安赛蜜、防腐剂等。67.3%的被调消费者更希望奶酪棒产品中的营养价值更高,并且52.4%的家长对“无糖低钠”有明确的要求。目前,妙飞推出0蔗糖奶酪棒产品正好可以满足家长的需求,并且在2021年上半年实现明显的销量增长。

整体行业分析完之后,我们来深入看看行业中的头部品牌,这边主要来看妙可蓝多、伊利、百吉福、妙飞、奶酪博士和吉士丁品牌。以中国奶酪市场中各品牌的竞争点建立测评体系,维度包括五个方面。

以中国奶酪市场中竞争点分析建立测评体系,维度包括五个方面。市场表现力则是品牌直接的能力,衡量的是其市场营收能力和市场覆盖广度。产品能力是品牌商在市场中的竞争力基础,一般表现在产品设计、产品质量、产品研发等方面。品牌能力通常会影响消费者的购买决策,包括品牌知名度、品牌信赖度、品牌美誉等方面。渠道能力对于当下品牌而言较为重要,一般体现在渠道布局的深度和广度、渠道布局的有效性、自建渠道的能力等。产业链能力则标志着产品的未来发展能力,通常包括产业链横纵向布局能力、产业链数字化转型能力等。

市场表现力维度包括中国市场营收能力和市场覆盖力维度,其中市场应收能力权重更高,本体系拟定其占比为60%,而市场覆盖广度为40%。其中原因在于营收能力是最基本的市场表现力因素,一个品牌营收规模标志着该品牌在市场中的地位。

品牌能力则包括品牌年份、品牌知名度、品牌美誉度、品牌忠诚度和社会责任度二级指标,其中品牌知名度和美誉度较为重要。品牌知名度和美誉度是消费者消费产品时首先会考虑到的因素,同时也是产品可以抬高定价的根本力量。

知名度和美誉度较高的品牌从发展初期到成熟期之间,可以建立起消费者和品牌之间的信任,且随着信任度的提升,品牌推出新产品时,消费者接受度会更高。因此本体系中美誉度权重为40%,知名度为30%,其他二级指标权重均分。

产品能力的重点在于产品品质,因此产品能力中的产品品质权重为40%,其他二级指标包括产品外观设计、产品安全性和产品研发力的占比均为20%。

渠道能力包括渠道布局度、渠道运营有效性、物流能力和渠道自建能力,其中更主要是渠道布局能力,该细分维度包括线上线下渠道布局广度和深度。

评价体系最终结合市场表现力、品牌能力、产品能力、渠道能力和产业链能力,五个方面的评分取平均数。从综合评分来看,妙可蓝多、伊利和百吉福得分为前三位,其中妙可蓝多和伊利的得分较为接近。

各品牌目前的评分高低基本符合品牌竞争格局的排名,相对劣势的品牌和前三的品牌之间存在明显差距,弱势品牌的发展可能难以短时间赶超前三个品牌,未来的奶酪棒市场中市场份额高的品牌将会出现在品牌测评系统得分较高的三大品牌中。

奶酪棒将奶酪市场的主体需求逐步由餐饮端引流至零售端,依托家庭消费的奶酪棒行业未来存在巨大的增长潜力。相信未来奶酪棒行业整体发展的空间较大,各品牌之间的通力合作机会增加,品牌化发展不断加深,各企业将利用各自优势力争行业中的龙头地位。在奶酪棒市场的热潮之下,各新兴本土奶酪棒品牌将吸引更多投资者的关注,奶酪棒行业中企业未来或存在较多投资机会。

声明:转载此文是出于向母婴行业传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系方式:168466559@qq.com

长按扫码 阅读原文