中国保健食品及药品市场竞争梯队

就目前中国保健品市场的竞争格局来看,行业发展初期就进入市场的汤臣倍健、康宝莱等企业属于第一梯队,在市场中占据较大市场份额,其中汤臣倍健在维生素和膳食补充剂市场市占率最高,而康宝莱在体重管理领域保健品市场属于龙头企业。东阿阿胶等中国 " 老字号 " 企业属于第二梯队,这类企业主要扎根于传统滋补类保健品,并在该领域占据较大市场份额。第三梯队主要为潜力较大的海外保健品品牌,例如澳佳宝,Swisses,Comvita 等澳新保健品,随着互联网经济的发展和消费观念的升级,以及跨境电商等购物方式的逐渐普及,众多海外保健品品牌被大众熟知,进军中国市场。

中国保健品市场份额分析

——维生素和膳食补充剂市场:汤臣倍健稳居第一

膳食补充剂指为人体补充维生素、矿物质等营养物质的保健食品,由于主要类别如维生素和钙片等研发和上市门槛较低,导致大量不同厂商生产的同质化产品在市场上激烈竞争,行业集中度较低。根据 Euromonitor 数据显示,2022 年汤臣倍健在维生素和膳食补充剂类产品的市场份额最高,占比为 10.3%,其次是安利和健合国际。

——体重管理保健品市场:康宝莱、碧生源为头部企业

体重管理领域的保健食品包括营养粉和混合饮料等代食产品,随着消费者对自身健康管理关注度不断升高,越来越多的企业研发生产体重管理保健品,以抢占市场份额。2022 年,康宝莱、碧生源是体重管理保健品市场的头部企业,市场份额分别为 13.6% 和 8.7%。

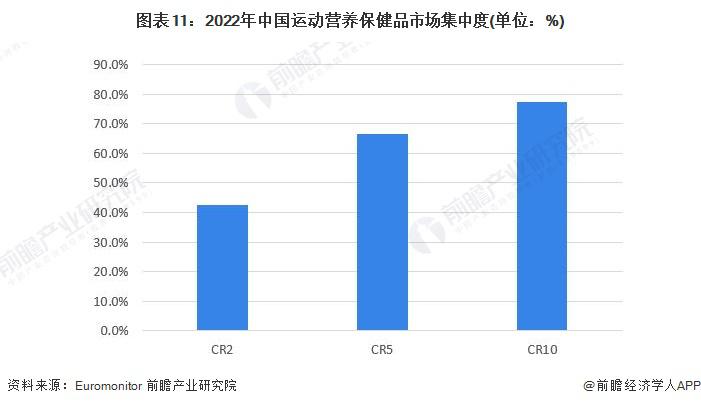

——运动营养保健品市场:西王食品断层领先

运动营养领域的保健食品主要针对健身和经常运动的人群,为其补充运动所需的各类营养如蛋白质等,运动功能性保健品生产研发具有一定的技术壁垒,行业龙头效应明显。行业排名第一的龙头企业为西王食品,2022 年占比达到 32%; 其次为汤臣倍健。

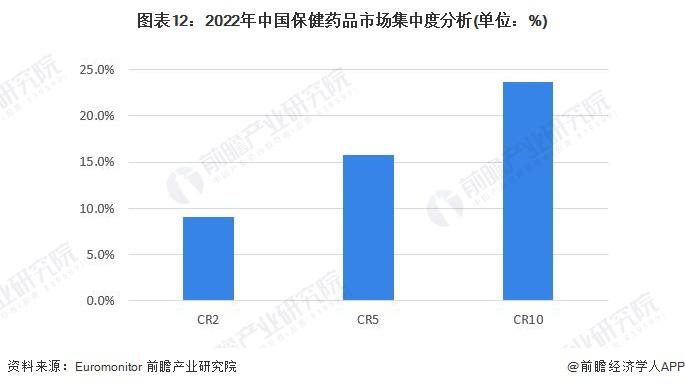

——保健药品市场:无限极、华润、东阿阿胶位列前三

中药在中国占据的重要地位,近些年来人们对中药疗效日益认可,中国国产的保健药品大多以中药材为主,如人参、灵芝、芦荟、花粉、鹿茸、五味子、何首乌、螺旋藻、冬虫夏草、蜂王浆、野菊花、蜂胶等。根据 Euromonitor 数据显示,2022 年无极限在中国保健药品的市场份额最高,占比为 5.5%,其次是华润药业、东阿阿胶。

中国保健品市场排名

——家用医疗器械:外资品牌欧姆龙领先

从市场品牌排行来看,据中国品牌网数据,中国家用医疗器械代表性品牌主要有欧姆龙、鱼跃、荣泰、松下、傲胜、泰昌、飞利浦伟康、罗氏、康泰医学、可孚等,各品牌具体介绍如下:

——健身器材:舒华体育领先

从市场品牌排行来看,据中国品牌网数据,中国健身器材代表性品牌主要有舒华、乔山、爱康、泰诺健、必确、英派斯、必艾奇、岱宇、力健、速尔等,各品牌具体介绍如下:

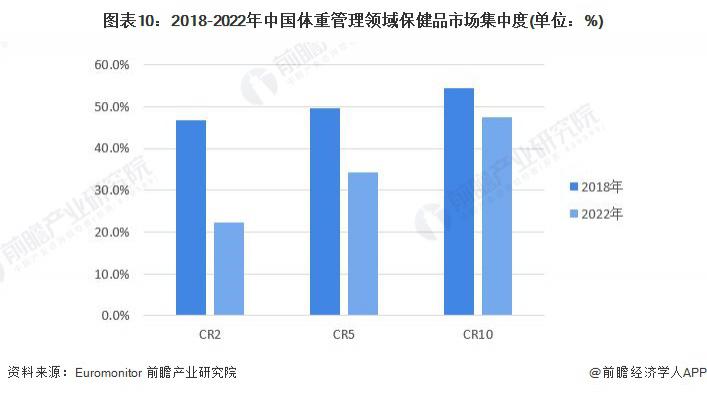

中国保健品行业市场集中度

从维生素和膳食补充剂市场的集中度来看,2022 年市场份额占比排名前二的企业市场份额约为 17%,其中排名第一的汤臣倍健市场份额占比超过 10%; 排名前十的企业市场集中度在 40 % 以下,总体来说维生素和膳食补充剂市场集中度不高。

从体重管理领域市场的集中度来看,2018-2022 年,行业市场集中度整体呈现下降趋势,2018 年,体重管理领域排名第一的康宝莱市场份额高达 43%;2022 年下降至约为 14%,反映新企业进入壁垒不高,市场龙头效应下降。2022 年,CR5 下降至 40% 以下、CR10 下降至 50% 以下。整体来看,中国体重管理领域保健品市场集中度下降,市场竞争加剧。

从运动营养领域市场的集中度来看,2022 年市场份额占比排名前二的企业市场份额超过 40%; 其中,排名第一的是西王食品,市场份额超过 30%,龙头效应明显 ;CR10 超过 75%,总体来说市场集中度较高。

从保健药品的集中度来看,2022 年市场份额占比排名前二的企业市场份额为 9%,其中排名第一的无极限市场份额约为 5.5%。排名前五的企业市场份额集中度约为 16%,排名前十的企业市场集中度约为 24%。整体来看,中国保健药品市场集中度不高,市场竞争比较激烈。

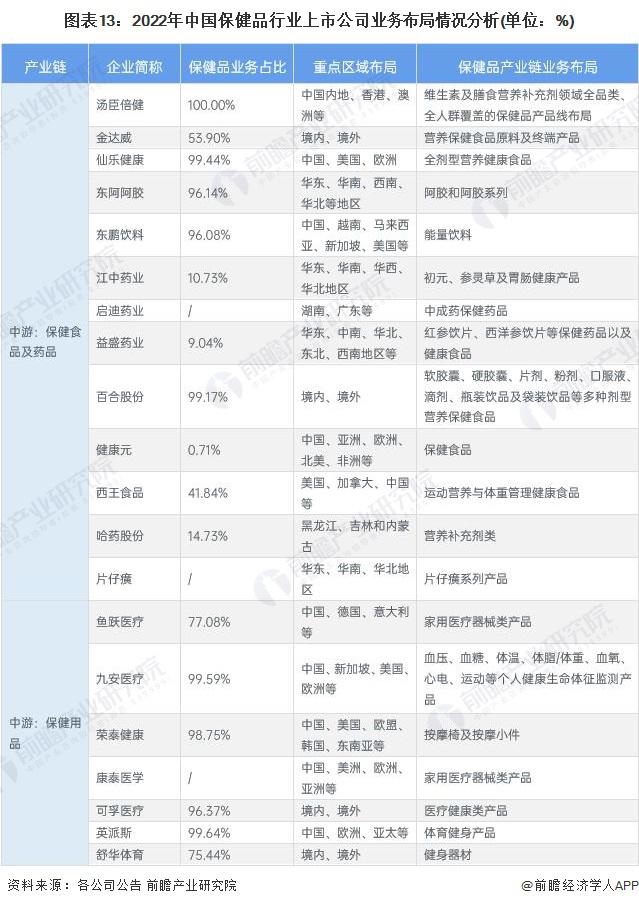

中国保健品行业企业布局及竞争力分析

从保健品代表性企业重点区域布局来看,细分领域排名前列企业均具备完善的销售网络,保健品销往全球各国 ; 从企业细分业务产品布局来看,这些企业分布在各种剂型的维生素及膳食营养补充剂、中成药保健药品、家用医疗器械、保健器具用品等各领域。从企业保健品细分业务的竞争力来看,汤臣倍健是全球维生素及膳食营养补充剂龙头企业 ; 英派斯、舒华体育是国内健身器材头部企业 ;鱼跃医疗、可孚医疗专注医疗器械制造,家用医疗器械产品竞争力较强。

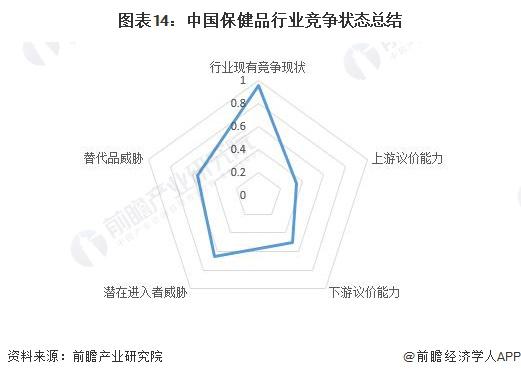

中国保健品行业竞争状态总结

从五力竞争模型角度分析,目前中国保健品市场上游原材料整体处于供大于求的情况,上游议价能力较弱。下游主要以药店、医院、商超等流通渠道为主,其转换产品付出的成本较低,因此下游渠道议价能力较强。从市场竞争情况来看,行业毛利率较高且进入壁垒不算很高,因此对潜在进入者的吸引力较大,同时市场集中度较低,竞争比较激烈。在市场逐渐分散化且进入企业数量不断增多的情况下,保健品市场竞争将呈现越来越激烈的态势。

根据以上分析,对各方面的竞争情况进行量化,5 代表最大,0 代表最小,目前我国保健品行业五力竞争总结如下:

声明:转载此文是出于向母婴行业传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系方式:168466559@qq.com

长按扫码 阅读原文