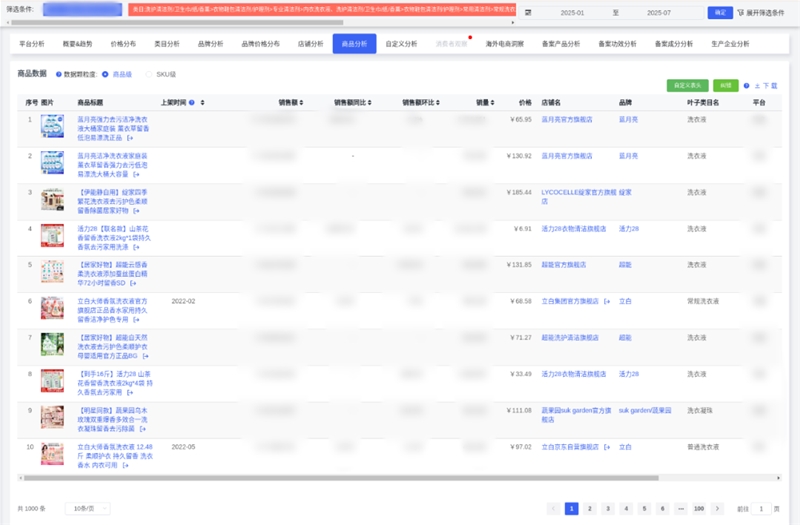

洗衣液市场正迎来新一轮升级浪潮。

据魔镜洞察数据显示,内衣专用洗衣液销售额同比增长58.8%,

香氛、温和无添加等细分功能显著拉动高端增长。

传统品牌稳健发展,新兴品牌通过低价策略、香氛联名、场景定制等创新策略快速打开市场......

消费者需求日益多元化,推动行业向精细化和场景化方向发展。

本文将用数据拆解:洗衣液市场下一步机会在哪里?品牌如何突围?

本篇数据来源魔镜CMI产品,解读及分析由AI生成,仅供参考,请自行甄别。希望能给您带来启发。

01

市场趋势分析

1. 市场规模与增长

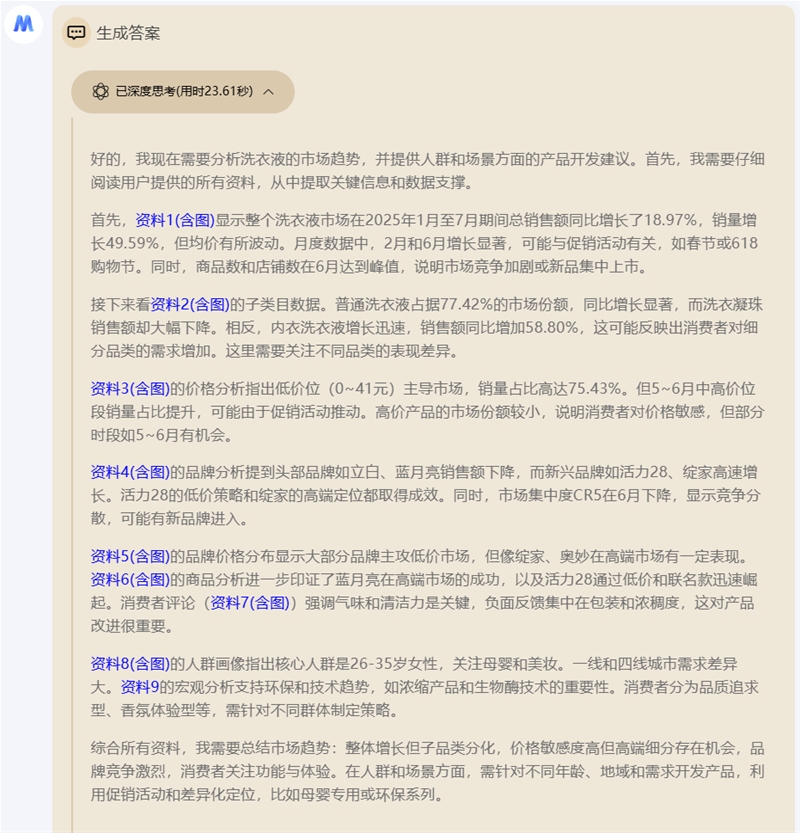

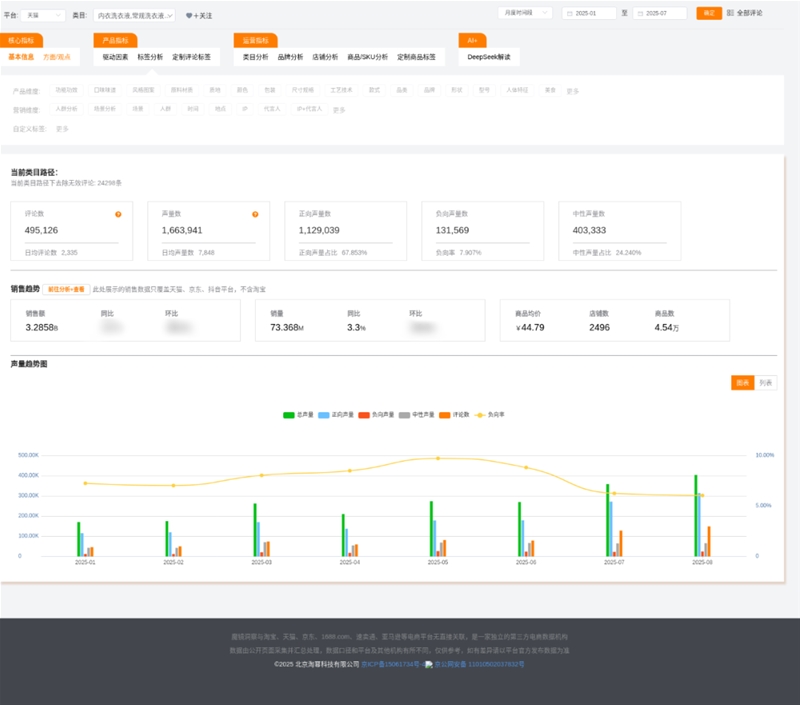

洗衣液市场整体呈现强劲增长,2025年1-7月总销售额达103.4亿CNY,同比增长18.97%,销量同比增长49.59%。

其中普通洗衣液占据绝对主导(77.42%市场份额,销售额同比增长40.91%),而内衣洗涤剂增速显著(销售额同比增长58.8%)。但洗衣凝珠表现疲软(销售额同比下降),显示消费者更倾向基础功能明确的高性价比产品,或对凝珠的使用习惯尚未完全普及。

价格敏感度显著:75.43%的销量集中在0~41元低价段,而5~6月中高价位段(41~82元)占比短暂提升至17.8%和19.53%,可能与618大促推动消费者囤货相关。高端市场(≥82元)占比不足8%,仅绽家、奥妙等品牌在特定价位段表现突出(如绽家172~215元价格段占比36.08%),显示高端化需精准定位细分需求。

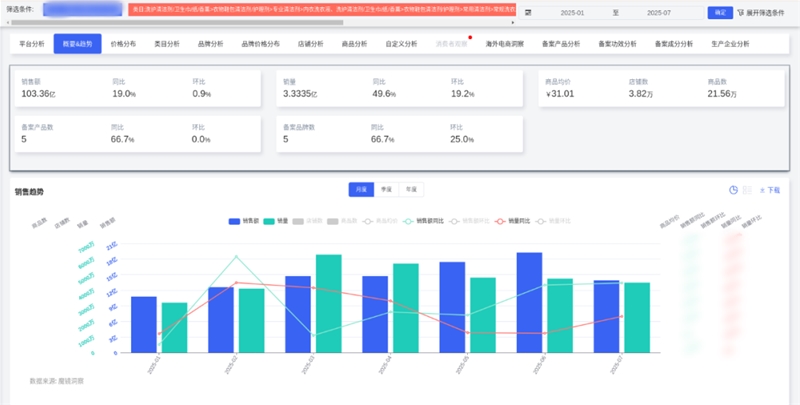

2. 品牌竞争格局

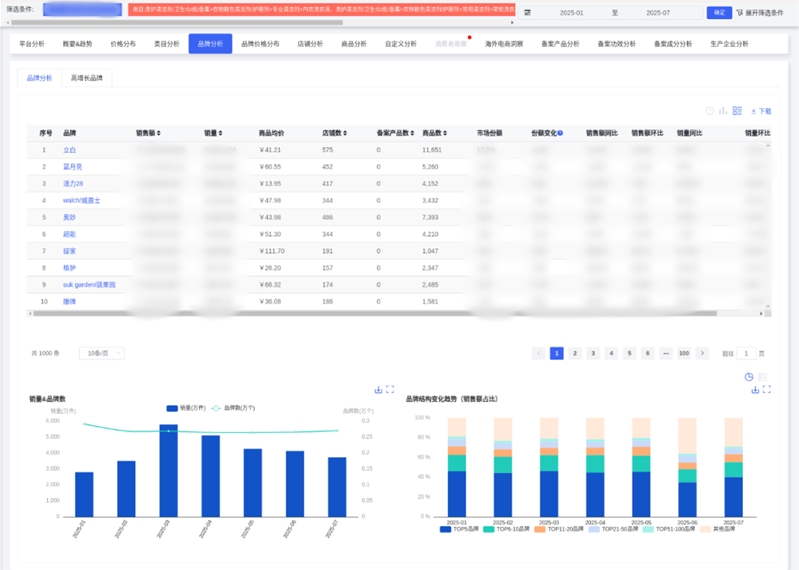

头部品牌分化:立白、蓝月亮等传统品牌销售额同比下降,但活力28(销量同比+153.6%)、绽家(销售额同比+286.42%)等新兴品牌通过低价策略或差异化定位突围。市场集中度波动:CR5在6月骤降至34.84%,显示促销活动可能分流头部品牌份额。

产品创新推动增长:香氛功能成为关键卖点(TOP10商品均标注“留香”),超能通过“母婴适用”标签实现高价产品增长(128.28元产品环比增长1792.46%)。联名策略(如活力28联名款、绽家绑定明星)有效提升销量。

3. 消费者需求洞察

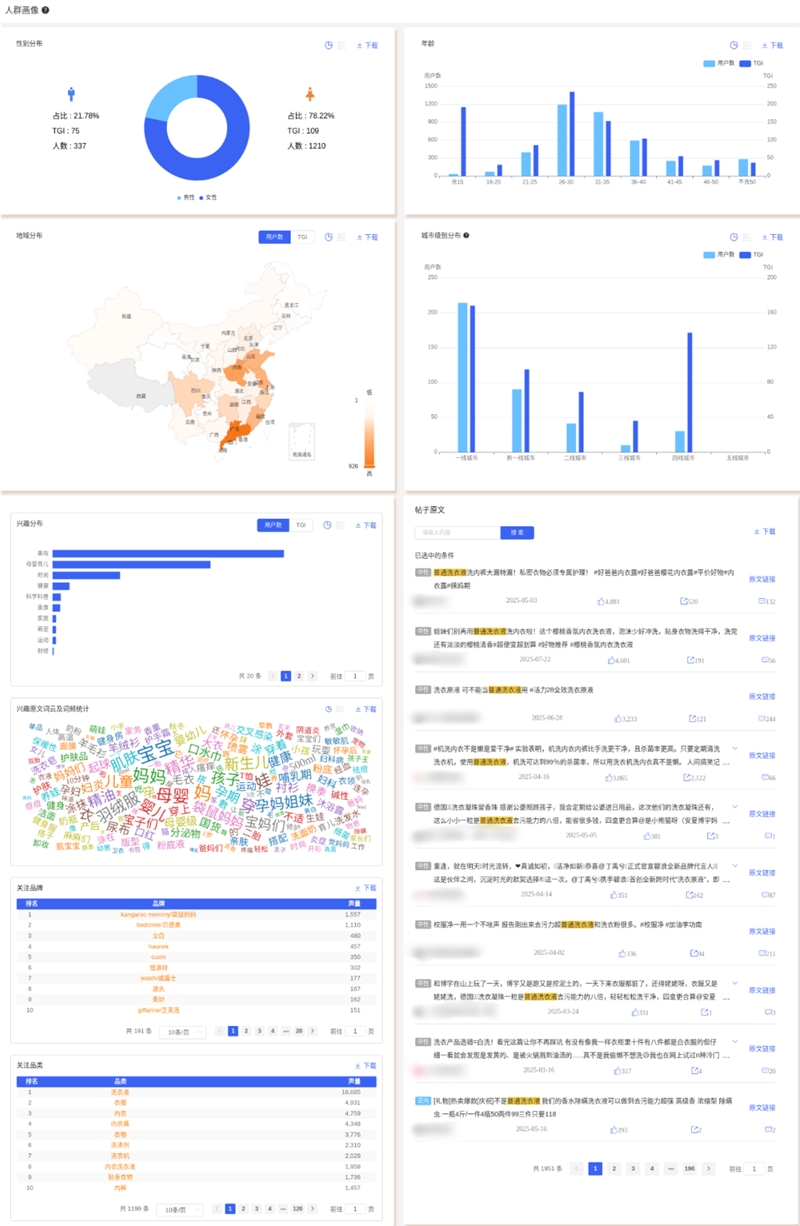

功能优先级:消费者最关注气味(正面声量占比75.8%)和清洁力(正面占比79.88%),但浓稠度负面反馈占比70.09%(“稀薄”是主要痛点)。

场景化需求分化:母婴人群关注“温和”“不伤手”(声量占比3.5%),一线城市对环保产品关注度较高(ECO认证用户愿支付20%溢价)。

02

人群与场景产品开发建议

1. 核心人群定位

家庭决策型(26-35岁女性,一线/四线城市):开发大容量家庭装(蓝月亮TOP1商品销量达270万件),突出“一桶洗全家”的性价比,结合“留香72小时”等情感化卖点。针对四线城市推出防潮防霉配方(福建TGI达246,气候潮湿)。

精致生活型(18-28岁女性,美妆爱好者):推出香氛联名系列(如花果香调),绑定小红书KOL传播“洗衣即精致生活仪式”理念。开发护色洗衣液,满足时尚人群对衣物保养的需求(时尚兴趣人群TGI 1019)。

母婴敏感型(25-40岁家长):强化无添加配方(德国Dermatest认证可提升信任度),设计按压式防漏包装(减少单手操作难度),并通过医院/KOL背书强调安全性(“婴童专用”声量需求明确)。

2. 场景化产品创新

运动健身场景:开发去汗渍凝珠(单价定位41~82元),添加薄荷因子实现“清凉触感”,与瑜伽服品牌联名推广。

高端环保场景:推出浓缩生物酶洗衣液(减少30%塑料用量),主打“一泵洗净”卖点,通过碳足迹标签吸引一线城市品质人群(月收入3万+群体关注ECO认证)。

旅行便携场景:设计10ml单次装凝珠(解决份量不足痛点),附赠防水收纳包,植入“差旅必备”的便捷性心智。

3. 营销与渠道策略

价格带差异化布局:基础款(0~41元)强调性价比(如活力28“9.9元特惠装”),中高端款(41~82元)绑定场景(如“运动专用”),超高端款(≥123元)限量发售香氛联名款。

区域化营销:在广东、福建等南方省份主推防霉洗衣液,北方地区强调抗硬水配方(适配水质差异)。

内容种草+促销组合:联合美妆博主拍摄“洗衣液护衣”教程,搭配“买凝珠送衣物香氛片”活动,提升溢价空间。

声明:转载此文是出于向母婴行业传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系方式:168466559@qq.com

长按扫码 阅读原文