今年上半年,受国内疫情频发等因素影响,我国服装(含衣着附件,下同)出口一度大幅放缓,4月当月同比仅增长2.4%。5月以来,随着国内复工达产的推进、物流货运的恢复和各项稳外贸政策的全力部署和落实,服装出口迅速反弹,呈现较强发展韧性。

1

上半年我国服装出口情况

二季度出口快速反弹

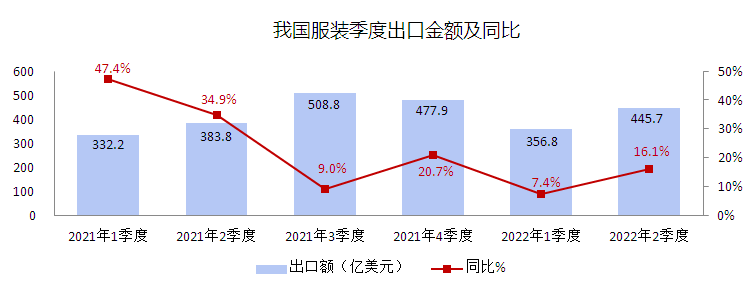

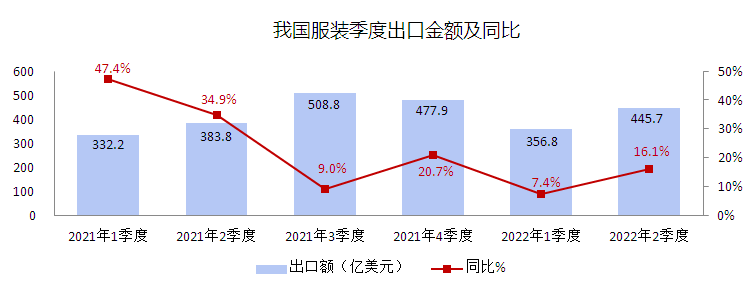

据海关统计,上半年我国服装累计出口802.6亿美元,同比增长12.1%,创历史同期新高。从季度出口情况来看,一季度开局平稳,在去年高基数的基础上增长7.4%。4月当月,部分主要出口省市受疫情影响较大,5月和6月,出口迅速回稳反弹,二季度服装出口同比增幅达16.1%,比一季度高8.7个百分点。

主要服装品类保持增长但较去年放缓

上半年,针织服装出口362.5亿美元,同比增长21.9%,较去年全年42%的增速大幅回落20个百分点。梭织服装出口338.5亿美元,同比增长18.9%,比去年四季度23.8%的增速放缓4.9个百分点。衣着附件出口72.3亿美元,同比增长23.9%。

户外及通勤类服装出口增长较快

随着海外疫情管控普遍放开,通勤恢复,户外类服装出口增长较快。上半年,大衣、防寒服出口同比增长51.3%,连衣裙、衬衫、毛衫、运动服/泳装出口分别增长25.8%、36.2%、29.6%和22.4%。居家类服装由于去年出口基数较大,且今年购买需求减少,增长明显放缓,内衣、睡衣、胸衣等出口增速在10%左右。

服装项下防疫用品出口大幅下滑

上半年,我国医用防护服、医用手套等服装项下的防疫用品出口24.8亿美元,同比大幅下滑70.4%。如排除防疫物资因素,我国常规服装出口上半年实际增幅为23%。防护服和医用手套将服装出口增速向下拖动了11个百分点左右。

出口价格保持增长

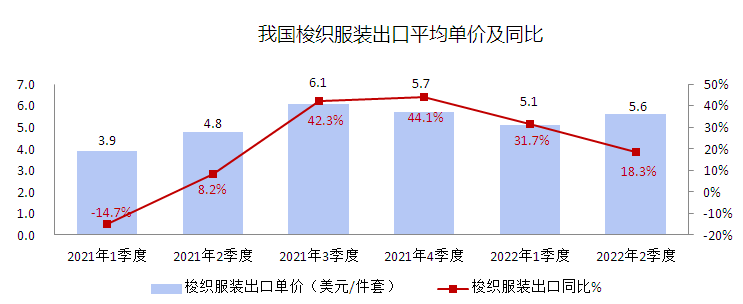

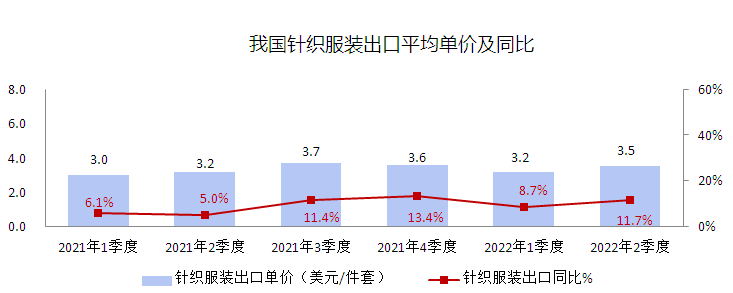

受原材料价格上涨、出口品类变化等因素影响,自去年三季度以来,服装出口价格总体涨幅明显。梭织服装出口平均单价自去年三季度开始猛涨40%以上,今年有所回落,一、二季度同比涨幅分别为31.7%和18.3%。针织服装出口平均单价增长相对稳定,今年一、二季度同比涨幅分别为8.7%和11.7%。

东盟超越日本成为我第三大服装出口市场

上半年,我对主要市场美国、欧盟和东盟服装出口分别为193亿美元、159亿美元和72.1亿美元,同比分别增长14.6%、19.6%和28%,东盟超越日本成为我第三大服装出口市场。对日本出口64.5亿美元,同比下降5.2%。

从主要出口地区来看,对拉丁美洲出口大幅增长36.2%,对非洲出口增长2.9%,对“一带一路”沿线国家出口增长15.1%,对RCEP成员国出口增长9.7%。从主要单一国别市场来看,对韩国、澳大利亚出口分别增长4.3%、17.1%;对英国、加拿大、俄罗斯出口分别下降5%、4.6%、33.2%。

浙江出口增长较快,广东下降明显

上半年,浙江服装出口164.1亿美元,同比增长29.1%,占全国服装出口份额超过20%。广东出口下降3.6%,与去年全年29.1%的增速相比大幅下滑,6月单月广东出口同比下降超10%。江苏、山东、福建和上海分列第三至六位,同比分别增长13.5%、18.9%、7.2%和6.3%。新疆、江西和湖南等中西部地区出口增势迅猛,同比分别增长86.7%、48.9%和80.3%。

中国在美国和加拿大份额下滑明显,

其他市场相对稳定

前五个月,中国占美国、欧盟、日本、英国、韩国、澳大利亚、加拿大服装进口市场份额分别为21.8%、27%、54.5%、23.9%、31.1%、61.5%和30%,其中在美国、欧盟和加拿大市场份额同比分别减少6.1、0.8和4.8个百分点,在日本、英国、韩国、澳大利亚份额同比分别增加0.3、3.8、1.4和0.9个百分点。

2

上半年国际市场情况

国际需求呈复苏态势

上半年,世界经济虽然遭遇俄乌危机和通胀高企等多重压力,但由于各国普遍从疫情中解封,国际需求仍呈现复苏态势。前五个月,国际主要市场中,美国、欧盟、英国、韩国服装进口均实现两位数增长,同比分别增长15.9%、15.1%、23.5%和18.2%,澳大利亚和加拿大服装进口分别实现5.1%和7.2%的平稳增长,南美主要市场智利和巴西进口强劲增长76.9%和14.3%。上半年,日本虽然以美元计服装进口下降6.2%,但以日元计仍增长6.9%。

海外供应链继续恢复

主要服装出口国越南、孟加拉等国复苏步伐明显加快。上半年,越南服装出口173.8亿美元,同比增长17.8%,其中对美国出口增长20.3%。土耳其服装出口99.4亿美元,同比增长15.5%。前五个月,全球主要市场自孟加拉国进口服装达190.6亿美元,同比增长33.5%。前五个月,越南在美国市场份额同比增加1.9个百分点,孟加拉在美国、欧盟、日本市场份额同比分别增加2.4、4.6和1.2个百分点。

3

趋势展望

上半年,虽然国内疫情反弹对供应链平稳运行造成一定影响,但凭借中国纺织服装产业链的韧性和综合优势,服装出口仍保持了平稳较快增长。展望后势,世行、IMF、世贸组织等纷纷下调全年全球经济和贸易增长预期,世界经济滞胀风险显著上升,多个主要经济体持续加息,全球经济复苏面临挑战。

国际市场需求走弱风险增大

6月,美、欧消费者价格指数同比分别增长9.1%和9.6%,续创新高。自5月起,美国服装服饰店零售已连续两个月下降,消费见顶趋势明显。美国零售商库存压力增大,服装库存零售比已连续8个月增长,家居品库存零售比已超出疫情前水平。4月,欧盟纺织服装鞋类零售同比增长39.4%,但比疫情前同期仍下降18%。5月,日本纺织服装零售额同比增长11.8%,但比疫情前同期仍下降20.3%。6月,德国零售业销售额同比下降8.8%,创1994年以来大跌幅。下半年国际市场走势不容乐观。

海运费下降、汇率贬值缓解企业压力

今年以来,国际海运瓶颈有所缓解,海运费有所降低,但与去年相比仍处于高位。中国出口集装箱运价综合指数(7月22日)为3229.72,比今年一月份下降9%,但与去年同期相比仍高出16%。

自今年四月开始,人民币汇率开始贬值,5月至今,汇率基本保持在6.6-6.8之间。本轮贬值幅度较大,有利于提升出口企业利润率,但如果波动过大也会增大汇兑风险。

国际贸易环境的不确定性加剧,以“涉疆法案”为标志的中美经贸摩擦影响凸显,出口企业面临的不可控因素增加。

近期,国际货币基金组织将全球2022年GDP增速预测从4月份预估的3.6%降至3.2%,将美国2022年GDP增速预测从4月份的3.7%下调至2.3%;将2022年日本经济增长预测从4月份的2.4%下调至1.7%;将欧元区2022年的增长预期从4月份的2.8%下调至2.6%;预测2022年俄罗斯经济萎缩6.0%。IMF表示,经济衰退的风险在2023年将尤为突出。可以预见,下半年外贸形势将更加复杂严峻,我服装出口企业将面临国际需求走弱、海外供应链竞争和经贸摩擦的多重压力与风险挑战。

声明:转载此文是出于向母婴行业传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系方式:168466559@qq.com

长按扫码 阅读原文